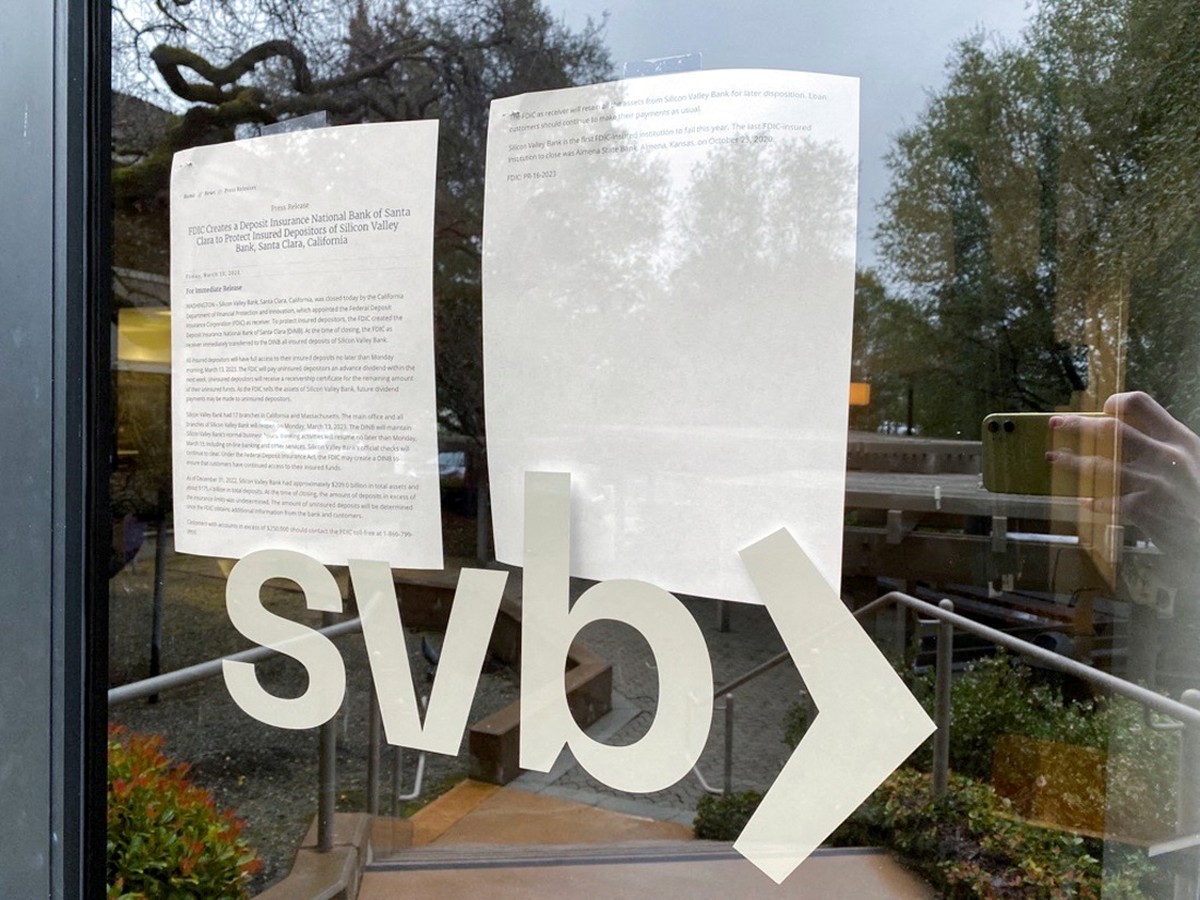

Neste fim de semana as atenções se voltaram para o mercado financeiro com a falência de dois bancos americanos em um intervalo de três dias. Como isso pode afetar o Brasil? Agência fechada do SVB em Menlo Park, na Califórnia.

Reuters via BBC

Neste fim de semana as atenções se voltaram para o mercado financeiro com a falência de dois bancos americanos em um intervalo de três dias.

Na sexta-feira (10/03), o Silicon Valley Bank foi tomado por controladores teve a falência decretada quando o banco se viu incapaz de devolver o dinheiro depositado após uma corrida de clientes para fazer saques.

No domingo, outro banco que estava prestes a entrar em colapso, o Signature Bank, também foi tomado por controladores.

O SVB era o 16º maior banco dos EUA e um dos principais bancos usados por empresas de tecnologia e startups, que floresceram nos EUA no chamado Vale do Silício.

Ele passou a ser controlado pelo FDIC (Federal Deposit Insurance Corporation), um fundo semelhante ao Fundo Garantidor de Crédito brasileiro, ou seja, um seguro que garante o crédito dos clientes caso os bancos sejam incapazes de cumprir seus compromissos.

O Signature Bank, que atuava no setor de criptomoedas, também é garantido pelo FDIC e ficou sob o comando dos controladores de Nova York.

O FDIC garante até US$ 250 mil por cliente. No entanto, a maior parte dos ativos no SVB (cerca de 90%, segundo dados do banco de 2022) estavam acima desse valor, ou seja, não estavam cobertos pelo seguro.

No domingo, o FED (o banco central americano) e o Departamento do Tesouro dos EUA soltaram um comunicado em conjunto com o FDIC dizendo que as instituições governamentais devem assegurar integralmente os depósitos do SVB, incluindo os que estavam acima do limite do seguro, para “proteger a economia dos EUA” e fortalecer o setor bancário.

O governo americano agiu rapidamente para evitar tanto a quebra das empresas que tinham investimento no SVB quanto uma crise de confiança – que por sua vez poderia gerar uma corrida generalizada aos bancos e a uma crise sistêmica. No entanto, o mercado amanheceu apreensivo e os bancos europeus amanheceram em queda na segunda (13).

Entenda como a situação pode afetar o Brasil.

Empresas brasileiras tinham contas nos bancos?

No Brasil, diversas fintechs (serviços financeiros que fazem uso de novas tecnologias) se apressaram em emitir notas dizendo que não estão expostas ao banco, ou seja, não serão afetadas pela quebra do SVB.

Foi o caso do banco digital Nubank, que enviou comunicado aos acionistas dizendo que nem a empresa principal Nu Holdings nem as subsidiárias estão expostas à crise. O banco digital C6 Bank e a empresa de pagamentos PagSeguro também divulgaram comunicados afirmando que não estão expostos, ou seja, não serão afetados.

O veículo de notícias financeiras Bloomberg Linea afirmou que algumas startups brasileiras possuíam mais de US$ 10 milhões no banco.

As empresas – não só as brasileiras – puderam sacar os US$ 250 mil garantidos pelo FDIC nesta segunda, mas o pagamento do resto deve demorar mais algumas semanas e há o risco de perda de 10% a 20% dos valores.

Para o economista Luís Alberto de Paiva, diretor da Corporate Consulting, a quebra dos bancos deve aumentar a desconfiança de investidores.

“O Signature Bank atuava com criptomoedas, um setor que não tem tido um histórico bom no Brasil. [A quebra do banco] vai afastar ainda mais investidores para essa área”, diz ele.

Efeitos para o Brasil

As quebras também geraram uma preocupação sobre os efeitos que uma crise nos EUA poderia ter na economia brasileira de maneira mais ampla. Mas a rápida ação do FED e do governo americano parece ter estancado a crise nos EUA, avalia Francisco Nobre, economista da XP Investimentos, evitando que haja uma corrida para retirada de ativos de bancos menores ou de nicho.

Na análise de Nobre, uma crise sistêmica não é o cenário mais provável também por causa de diversas mudanças introduzidas no sistema financeiro após a crise de 2008, que gerou uma série de regulações para garantir maior segurança. Além disso, explica, os bancos que quebraram representavam apenas 2% do sistema financeiro.

Mesmo sem um cenário de crise, os acontecimentos do último fim de semana devem ter algum efeito na economia.

Para Nobre, o esperado é que o estresse gerado no mercado financeiro diminua a necessidade do banco central americano de ter uma política mais agressiva de juros, permitindo que a taxa não suba tanto.

“A gente espera que haja uma flexibilização mais rápida dos juros, o que tem uma repercussão em preços de ativos e ações como um todo, além influência na atividade econômica”, explica.

“Para o Brasil, isso poderia se traduzir em um aumento do diferencial de juros. Por outro lado, as falências geram uma aversão ao risco global, o que é negativo para o fluxo de capital para países como o Brasil”, afirma Nobre.

Ou seja, por ora, parece que há um equilíbrio entre as tendências que poderiam afetar o câmbio em diferentes sentidos e o impacto no câmbio deve ser neutro, avalia o economista.

“O impacto seria maior se a crise se mostrasse mais profunda. A situação, ainda precisa ser acompanhada muito de perto, mas a expectativa é que o impacto para o Brasil seja pequeno”, diz.

Na segunda, o ministro da fazenda Fernando Haddad disse que o que aconteceu com os bancos “é grave” e que ainda não está claro quais serão os efeitos sobre as economias periféricas (que incluem o Brasil). Mas afirmou que o Banco Central deve tomar alguma providência em relação a eles. O ministro disse também que está monitorando a situação com o BC e os bancos brasileiros.

O que aconteceu com os bancos?

O colapso aconteceu depois de um comunicado do SVB anunciar que sua situação financeira estava frágil após a perda de dinheiro causada pela venda de ativos.

O banco havia feito investimentos em títulos do governo, títulos privados e hipotecas de vencimento de longo prazo, ou seja, que dão um certo retorno se foram mantidos por muitos anos mas dão um valor menor se forem resgatados no curto prazo.

Parte desses ativos tiveram uma desvalorização com a alta de juros nos EUA, levando a questionamentos e saques de muitos clientes. Com isso, para tentar repor seu capital, o banco teve que vender parte dos ativos de longo prazo antes do tempo, tendo uma perda. O anúncio de que precisava levantar dinheiro para repor essa perda afastou investidores e fez com que clientes corressem para sacar seus fundos em um ritmo maior do que o banco era capaz de dar conta, levando ao colapso.

Para Francisco Nobre, economista da XP, o risco de que outros bancos possam enfrentar problemas semelhantes não é tão grande porque o perfil dos dois bancos que faliram era muito específico e muito diferente do que a maioria das outras instituições financeiras.

“O balanço dos bancos tinha uma composição que os expunha muito mais ao risco do que outras instituições”, diz ele.